DeFiを代表するプロジェクト、MakerDAO

20年夏以降、プロジェクト数および規模ともに発展し続けているDeFi(分散型金融)分野において、パイオニア的存在として知られているプロジェクトひとつがMakerDAO(以後Maker)です。

Makerの主要プロダクト、ステーブルコイン「Dai」は多くのDeFiアプリに統合されており、その影響力および重要性から、CompoundおよびUniswapと共に「DeFi御三家」とも称されることがあります。

Makerは、「最初の大規模DeFiプロジェクト」としても知られている老舗プロジェクトであり、17年のICOバブル崩壊や20年3月のブラックサーズデー(仮想通貨大暴落)など、仮想通貨冬の時代を幾度となく経験してきた、数少ないDeFiプロジェクトのひとつです。

2017年12月にDaiをローンチ以降、プロジェクトの徹底したDAO(自律分散型組織)化実現や、実世界の不動産の担保導入など、DeFi分野の中でも先進的な取り組みに挑戦してきました。

本記事では、Daiの価格維持の仕組みやガバナンストークンMKR、期待されているユースケースなどについて解説します。

1. MakerDAOとは

MakerDAOとは、米ドルに1:1でペッグ(固定)されたステーブルコイン「Dai」の発行を可能にしている、イーサリアム系の分散型プロジェクトです。ステーブルコインとは、ボラティリティ(価格変動)を最小限に抑えることにより、価値の安定を目指した仮想通貨の総称です。

関連:初心者にもわかるステーブルコインとは|特徴やユースケースを解説

Daiの他、「MKRトークン」と呼ばれるガバナンストークンも、Makerのプロトコルから発行されています(3. MKRトークンとガバナンス参照)。makerburn.comのデータによると、執筆時点では、Makerの年間利益予想は5,123万ドル(約56億円)であり、DeFi分野の中でも特に収益の多いプロジェクトとなっています。(参考:The Block)

21年春頃までは、Makerの共同創設者、Rune Christensen氏らが率いるMaker Foundation(以下、Foundation)という組織が、運営および開発の中心となっていました。しかし、 Foundationの目的はあくまで、Makerが完全なDAO(自律分散型組織)に至るまでの立ち上げを担うことであったため、発足時から組織の解散が約束されていました。21年8月現在、Foundationは実質的な活動はしておらず、Makerに関する全ての決定権および管理権、ならびに今後の開発資金は、分散型コミュニティ(Makerガバナンス)へ譲渡されました。Christensen氏は21年7月にFoundationのCEOを退いており、組織自体は、21年中に完全に解散することが予定されています。

関連:「財団は正式に解散へ」MakerDAO、組織の完全な分散化を数ヶ月以内にも実施予定

2. Daiとは

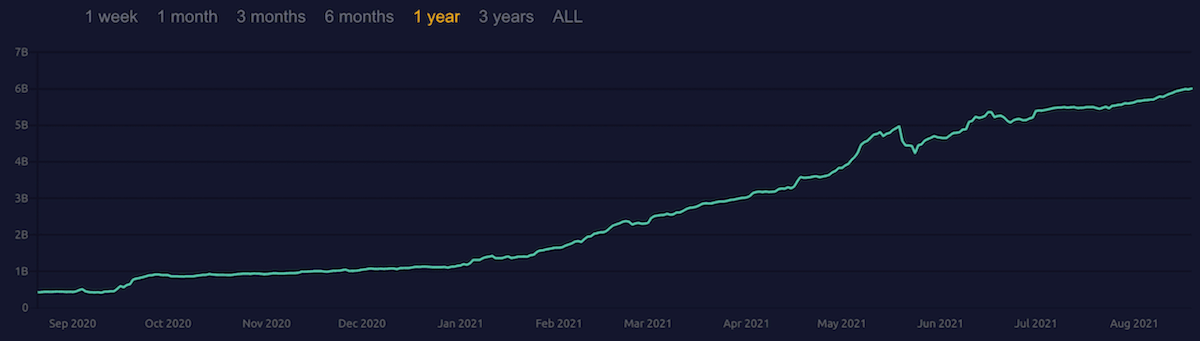

Daiとは、米ドルにソフトペッグされている分散型のステーブルコインであり、1Dai≒1USDになるように設計されています。イーサリアム(ETH)を初めとした様々な仮想通貨を担保に、ERC-20規格に沿って発行されています。執筆時点において、約60億のDaiが市場に流通しています(参考:DaiStats.com)。

Dai供給量(20年9月〜21年8月)、出典:makerburn.com

公式サイトにて「世界初の公平なステーブルコイン」と謳っているように、Daiには、単一の発行組織または管理組織が存在していません。担保を「Vault(金庫の意)」と呼ばれるDai発行用のスマートコントラクトに預け入れることにより、いつでも誰でもどこにいても、Daiを発行できます。この仕組みこそが、Daiが「分散型」と言われている所以です。

発行されたDaiは、その他の仮想通貨と同様に、トレードや決済、イールドファーミングなどに利用できます。

とはいえほとんどのユーザーは、Daiの利用に際し、自身でDaiを発行する必要はありません。他の仮想通貨と同様に、取引所で購入可能です。日本の中央集権型取引所にはまだ上場していませんが、Uniswapなどの分散型取引所(DEX; Decentralized Exchange)にて入手できます。

21年7月には、レイヤー2のOptimismにて利用可能になりました。

関連:「Optimism Dai Bridge」MakerDAOフォーラムでイーサリアムネットワークの品質向上案

Dai発行の仕組み

Daiは、仮想通貨を担保に発行されています。ユーザーが仮想通貨をスマートコントラクト(Vault)に預け入れると、それを担保に、プロトコルがDaiを発行します。つまり厳密には、仮想通貨を担保にステーブルコインを借りていることになります。

ユーザーは、借りた(発行された)Daiをプロトコルへ返却し、担保にした資産を取り戻すことも可能です。考え方としては、銀行から融資を受ける際に、不動産や有価証券を担保に現金を借りる仕組みと似ています。このことからMakerは、レンディング(貸付)プラットフォームに区分されることもあります。

19年11月の大型アップデート以降は、イーサリアム・ブロックチェーン上にてトークンの形で存在できる資産なら何でも、Makerガバナンスが承認さえすれば、担保として利用できるようになりました。

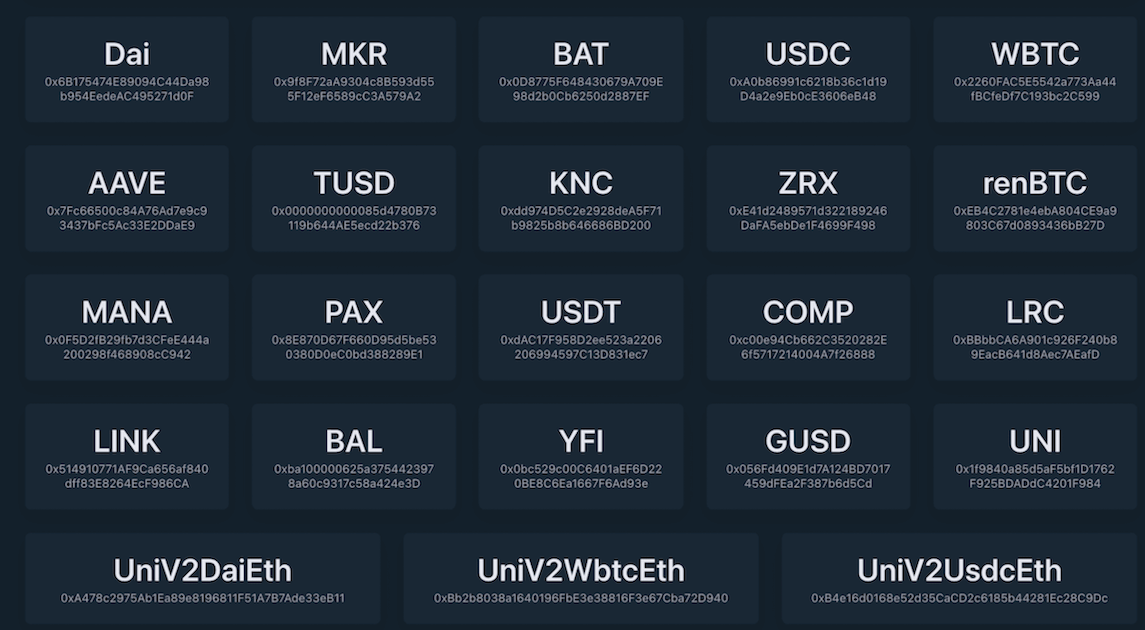

DaiStats.comのデータによると、21年8月現在、イーサリアム(ETH)やBraveのBasic Attention Token(BAT)、Wrapped Bitcoin(WBTC)などを初めとした、25種以上の資産を担保にDaiを発行できます。

ステーブルコインやLPトークン(流動性提供トークン)、他プロジェクトのガバナンストークンなども担保として承認されています。21年4月には、NFT化された実世界の不動産資産を担保にDaiが発行されたことが、話題となりました。

関連:MakerDAO、現実資産を担保として使用できる案が前進

関連:仮想通貨BATとは|急拡大する新世代のブラウザ「Brave」の特徴と将来性

以下は、21年8月現在、担保資産として利用できる仮想通貨の一例(Daiは除く)です。

出典:daistats.com

Makerは、リスクの分散を理由の一つに、多種多様な資産を担保として受け付けています。単一の資産しか担保として利用できない場合、その資産が単一障害点となってしまうため、その資産の価値が暴落した、または規制などを理由に利用できなくなった際に、Daiの存続自体も危ぶまれてしまいます。

しかし複数種類の資産を担保として受け入れる場合、ひとつまたはそれ以上の資産が機能しなくなったとしても、他の資産がDaiの価値を維持し続けることが可能です。実際に20年3月のブラックサーズデーでは、ETH価格が大幅に下落し、Daiのペッグが一時1ドルから乖離したものの、USDCを担保に追加することにより価格が修正されました。

関連:複数資産で担保可能なステーブルコイン「Dai」、11月18日にローンチへ

関連:仮想通貨融資のMakerDAO、担保資産の4割が中央集権型資産=TheBlockリサーチ

特徴・利点

Daiの最大の特徴および利点は、分散型かつトラストレス(信頼不要)のステーブルコインであるということです。

「トラストレス」とは、信頼を前提としない仕組みや概念を指す用語です。先述のとおりDaiには、単一の管理および発行主体が存在しておらず、Daiの発行は全て、公開されているコードに基づいて自動化されています。そのため、(コードを信頼していれば)いかなる機関や第三者も信頼する必要がありません。

ビットコイン(BTC)やイーサリアム(ETH)に代表される、パブリックチェーンから発行されている仮想通貨も、もちろん分散型でトラストレスな資産ですが、Daiは、分散性およびトラストレス性に加え、価格の安定性も実現しました。これには、以下のようなメリットが付随しています。

- 自己主権型資産:発行主体や管理主体が存在しないため、資産の完全な管理権を個人が掌握。

- 検閲耐性:地理的制限やアイデンティティにより差別されることなく、誰でもDaiを発行および利用可能。

- 透明性・改ざん耐性:Makerの基盤となるイーサリアム・ブロックチェーンでは、全てのトランザクションが公開されているため、不正やトランザクションの改ざんが実質的に不可能。

- <ピアツーピア:仲介者が排除され、ピアツーピアのトランザクションが可能なため、手数料が削減。24時間いつでも即座にトランザクション実行可能。/li>

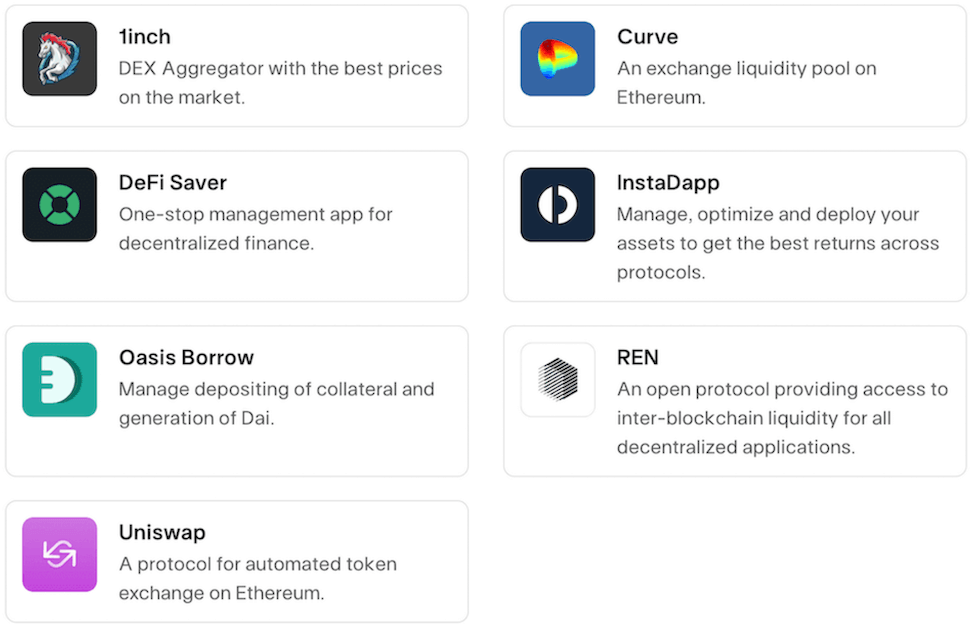

この他にもDaiは、構成可能性(Composability)の高いイーサリアム・ブロックチェーンを基盤としているため、他のDeFiサービスおよびプロダクトへ容易に統合可能だというメリットもあります。Daiは様々なDeFiアプリケーションに統合されています。以下は、その一例です。

出典:MakerDAO

ユースケース

上記の特徴および利点から、以下の分野において、Daiの利用が見込まれています。

- 既存金融の代替手段

- 貯蓄

- 送金/li>

- 日々の決済・支払い

- 給料支払い

- チャリティ

- Vault開設(Dai発行)による投資

- イールドファーミング

関連:DeFiを代表するプロダクト|Uniswap、Kyber Network、MakerDAOを解説

関連:DeFi相場高騰の火付け役、イールドファーミングでは何が起こったのか|特徴と熱狂の理由を解説

ハイパーインフレ対策としてのDai

ブロックチェーン業界外でもDaiの実用化は進んでおり、特に、既存金融の代替手段および貯蓄手段として、その真価を発揮できるのではないかと、期待されています。

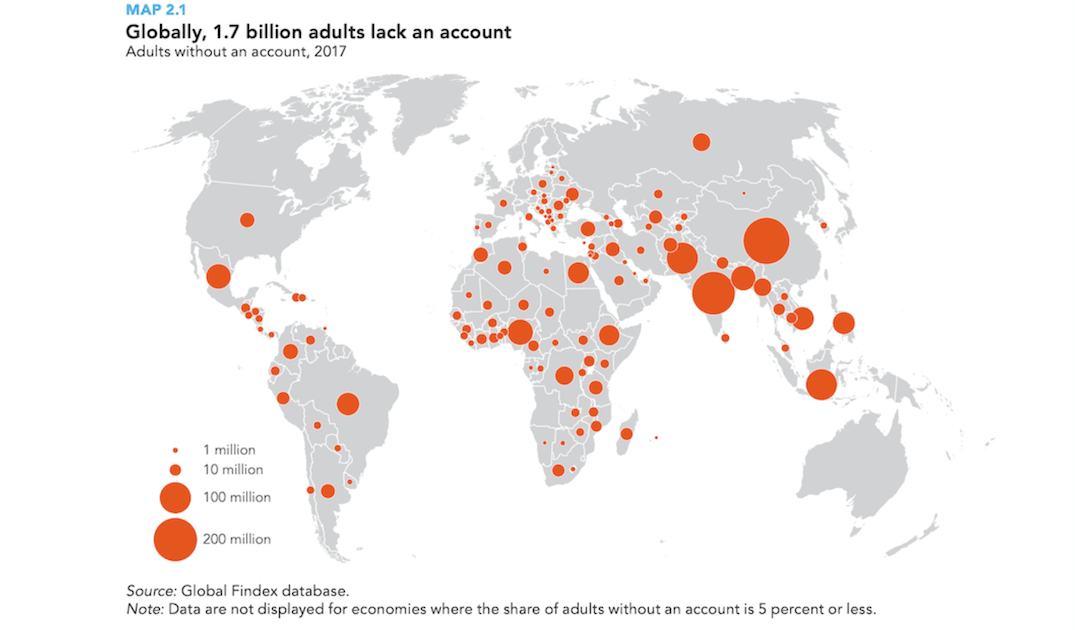

17年に世界銀行が発表したデータによると、世界の成人人口のうち、31%に相当する推定17億人の人が銀行口座を保有していないと言います(「アンバンクト」と呼ばれる)。Global Findexが発表したレポート「The Global Findex Database」によると、発展途上国と呼ばれる国に限らず、先進国にもアンバンクトが存在することがわかります。

またこの17億人以外にも、銀行口座を保有しているけれども十分に金融サービスの恩恵を享受できない人(「アンダーバンクト」と呼ばれる)も多数存在しています。

Daiは、地理的制限や政治的信条、宗教、アイデンティティに関係なく、誰でも利用可能です。また、Daiを含むDeFiサービスのアクセスに必要なのは、インターネット環境のみであり、銀行口座開設のように、身元確認書類や最低預金額も不要です。

そのためDaiは、政治犯や難民など、何らかの理由により政府発行のIDを保有していない人や十分な口座開設資金を有していない人が、金融サービスへアクセスする際の代替手段になる可能性を秘めていると考えられています。

さらに地理的境界に囚われないDaiは、アルゼンチンやベネスエラを初めとした、現地通貨への信頼度が低い地域にて、貯蓄手段として普及しつつあります。

中南米の多くの国では、ハイパーインフレにより経済が崩壊しています。しかし、政府が米ドルへのアクセスを制限しているため、自国通貨を米ドルに交換し、リスクヘッジすることもできません。そのため、このような国の居住者の中には、受け取った給料を即座にDaiに交換することにより、インフレから自身の資産を保護しようと試みている人もいます。

関連:アルゼンチンで「仮想通貨の賃金支払いを認可する法案」の提出事例 インフレ対策で

関連:ハイパーインフレに苦しむベネズエラ、仮想通貨普及率「世界3位」に=チェイナリシス評価

新型コロナウイルスのパンデミックにより経済状況が悪化したアルゼンチンでは、隔離期間開始以前には500万ドル(約5億5,000万円)だったDaiのトレード量が、20年5月には、4倍の2,000万ドル(約22億円)にまで上昇しました。

3. MKRトークンとガバナンス

MKRトークンとは

MakerはDaiの他にも、MKRというガバナンストークンを発行しています。MKRはERC-20 規格のトークンではありますが、Daiとは異なり、ステーブルコインではありません。makerburn.comによると、21年8月現在、1MKRあたり3,790ドル(約41万円)で、時価総額は37億5,000万ドル(約4,100億円)となっています。

MKRの大口保有者には、ソーシャルメディア「Clubhouse」への投資で知られているa16z(Andreessen Horowitz)やDragonfly Capitalなど、著名VCが名を連ねています。

Makerガバナンスの仕組み

21年7月まで運営や開発に関与してきたFoundationは事実上解散しているため、Makerの重要事項の決定権は全て、MKRトークン保有者を中心に構成されている分散型ガバナンスに委ねられています。このMakerガバナンスで協議される内容として、以下のような項目がありあります。

- 新規担保追加の可否

- 各担保に付随するリスク・パラメータ(後述の安定化手数料や清算手数料等)設定

- システムのアップグレード

- MIP(Maker改善提案)の承認可否

- 中核ユニット(DAOから資金を貰い有償で働くグループ)の承認可否

Makerのガバナンスは、オフチェーン(ブロックチェーン外)・ガバナンスおよびオンチェーン(ブロックチェーン上)・ガバナンスの二部に分かれています。

まず初めにオフチェーンのフォーラムにて、様々な議論が繰り広げられます。フォーラムには、MKR保有者でなくても参加可能で、誰でも自身の意見を述べることができます。その後、特に重要事項はオンチェーン投票へと進みます。オンチェーン投票は、イーサリアム・ブロックチェーン上で実施され、1MKR=1票としてカウントされます。プロトコルまたはDAOへ変更を加える場合、必ずオンチェーン投票で可決されなければなりません。

21年8月現在Makerガバナンスは、さらに投票を効率的かつ公平にするために、デリゲート(代理人)システムの導入を計画しています。

MKRのバーンと価値の希薄化

執筆時点では、約99万のMKRが流通していますが、この量はバーン(焼却)または追加発行により変動します。

プロトコルが一定以上の利益を創出している場合、プロトコルはオークションを介してMKRを買い戻し、その買い戻したMKRをバーンします。これによりMKRの流通量が減少し、MKRの価値が上昇するため、MKR保有者に利益が還元されることになります。一方でプロトコルが負債を抱えた場合、プロトコルは最終手段としてMKRを追加発行し、オークションにかけます。そしてこの追加発行されたMKRを売り出しDaiを調達することにより、プロトコルの負債を賄います。この時MKRの流通量が増えるため、1MKRあたりの価値が希薄されます。

要するに、運営が健全であればMKRの価値が上昇し、反対に芳しくない時には下落するよう、意図的に設計されています。Makerの最終的な意思決定者はMKR保有者であるため、MKR保有者とプロトコルのインセンティブが一致するよう、このような設計になっています。

4. Dai価格維持の仕組み

過剰担保と清算

流通しているDaiは全て、過剰担保(Over-Collateralization)により価値が維持されています。過剰担保とは、借入額以上の資産を担保として預け入れる行為を意味しています。

要するに、1Daiの借入(=発行)時には、1Dai以上の価値を持つ仮想通貨が、担保としてスマートコントラクトに預け入れられています。過剰担保が採用されているのは、担保にしている仮想通貨の価格変動が激しいためです。担保用資産の価値が暴落したとしても、Daiのペッグを維持できるよう、あらかじめDai発行時に過剰に担保を要求しています。

執筆時点では、ETHを担保にしてDaiを発行する場合、最低担保率が150%に設定されています。これはつまり、例えば、100Daiを発行する(借り入れる)には、最低でも150ドル相当のETHを担保として、プロトコルに預け入れる必要があるということを意味しています。単純計算で、1Daiあたり最低でも1.5ドル相当のETHが裏付けてられていることになります。各担保用資産における最低担保率は、先述の分散型ガバナンスにて、決定されています。

仮に担保としている仮想通貨の価値が下落し、最低担保率を下回ってしまった場合、プロトコルが自動的に「清算(Liquidation)」というアクションを引き起こします。清算とは、端的に言えば、担保没収です。没収された担保は、「担保オークション」と呼ばれるオークションにかけられ、Daiと引き換えに売り払われます。清算が行われると、Dai発行者は、自身の担保資産を取り返せないだけでなく、「清算手数料」と呼ばれる、いわば罰金のような手数料も払わなければなりません。清算手数料もまた、Makerのガバナンスにより決定されます。

このような清算の仕組みから、最低担保率から幾分か余裕を持ってDaiを発行することが推奨されています。そうすればETHの価値が下落したとしても、即座には清算に至らないため、Dai発行者は、「担保を追加しDaiをキープ」または「Daiを返却し担保引き出し」のどちらかを選択可能です。

関連:「MakerDAO」で損失を被った投資家、財団ら相手に集団訴訟

資産運用の幅を広げるDai

Dai発行には清算のリスクもありますが、担保用の資産の所有権を手放さずにステーブルコインを発行できるという、取引所での購入に勝るメリットもあります。

例えば、現在ETHを所有しており、その価値が今後上昇すると予測しているユーザーがいるとします。このユーザーは、ETHをそのままウォレットに保有しながら、ただ価値上昇を待ち続けるのではなく、ETHを担保にDaiを発行することができます。そうするとこのユーザーは、価値上昇が期待されるETHを自身の元で保有したまま、発行されたDaiをイールドファーミングで運用したり、日々の決済や支払いで利用することができます。そして実際にETHの価値が予想通り上昇した際には、Daiを返却しETHを取り戻すことが可能です。ETHの所有権はこのユーザーの元を離れていないため、いつでもETHを回収できます。

このように、少し高度であり、清算とは別のリスクも伴ってきますが、Dai発行により資産運用の幅を広げることが可能です。

インセンティブ調整による価格維持

ステーブルコインとはいえ、Daiの価格は、市場の需給バランスに応じて変動しています。一般的な自由市場と同じく、Daiの需要が増えれば価格が上昇し、需要よりも供給量が多ければ下落します。しかし、それではステーブルコインとして機能できないため、Makerのプロトコルでは、主に以下の二つのパラメータを適宜変更し、Dai発行および利用のインセンティブを調整することにより、Dai供給量が増加または減少させ、米ドルとのペッグを維持しています。

安定化手数料

安定化手数料(SF; Stability Fee)とは、Daiの発行に付随する手数料のようなものです。Dai発行者は全て、Daiを返却し担保を回収する際に、この安定化手数料をDaiで支払う必要があります。

Daiの価格が1ドルを上回っている時には、この安定化手数料が引き下げられます。これによりDai発行が促されるため、市場におけるDai供給量が増加します。供給量増加により、相対的にDaiの価値下がるため、価格が下方に修正され、1ドルに近づいていきます。反対にDaiの価格が1ドルを下回っている時には、安定化手数料を上げることにより、Dai価格を上昇させ、1ドルに近づけています。

DSR

日本語では「Dai貯蓄率」と訳されるDSR(Dai Savings Rate)とは、Makerの貯蓄用プロダクトにて提供されている、金利のようなものです。Daiをロックすることにより、ユーザーはDaiで金利を得ることができます。

銀行がデフレ時に金利を下げ、市場に流通する通貨の量を増加させるのと同様に、Makerにおいても、Daiの価値が1ドルを上回っている際には、DSRを引き下げ、Daiを貯蓄に回すインセンティブを減らすことにより、市場に流通するDaiの総数を増やし、1Daiの価値を希薄しています。反対にDaiの価値が1ドル以下の時には、DSRを引き上げることにより、貯蓄するインセンティブをユーザーに与え、Dai流通量を減らし、価値を上昇させています。

21年8月現在、Daiの需要が供給を上回っているため、DSRはほぼゼロに設定されています。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 資産運用

資産運用