米国では、暗号資産(仮想通貨)ETF(上場投資信託)の申請が相次いでいます。2023年10月のビットコイン現物ETF承認、24年5月のイーサリアムETF承認に続き、次の注目株として浮上しているのが「XRP(エックス・アール・ピー)」やソラナ(SOL)です。

2025年1月に発足予定の共和党トランプ新政権は、民主党の仮想通貨規制強化路線から一転して規制緩和姿勢を示唆しているほか、暗号資産(仮想通貨)関連企業を証券法違反で相次いで提訴してきた米証券取引委員会(SEC)のゲイリー・ゲンスラー委員長の交代も控えています。

こうした環境変化がXRP-ETFの承認判断にどう影響するのか、市場の関心が高まっています。本記事では、XRP-ETFを取り巻く状況について、背景から専門家の見解まで詳しく解説します。

仮想通貨ETFの基礎知識

現物ETFとは

ETFとは、証券取引所で株式同様に売買できる上場投資信託です。仮想通貨の現物ETFでは、管理機関(カストディアン)が実際の仮想通貨を保有・管理し、その価値を反映した証券として取引されます。

仮想通貨の現物ETFのメリット

仮想通貨の現物ETFには、主に以下の利点があります:

- 取引の容易さ:従来の証券口座で購入可能

- セキュリティ:専門機関による資産管理

- 税務処理の簡便性:証券会社による取引報告書の作成

- 制度的な信頼性:規制下での運営

仮想通貨ETF市場の動向

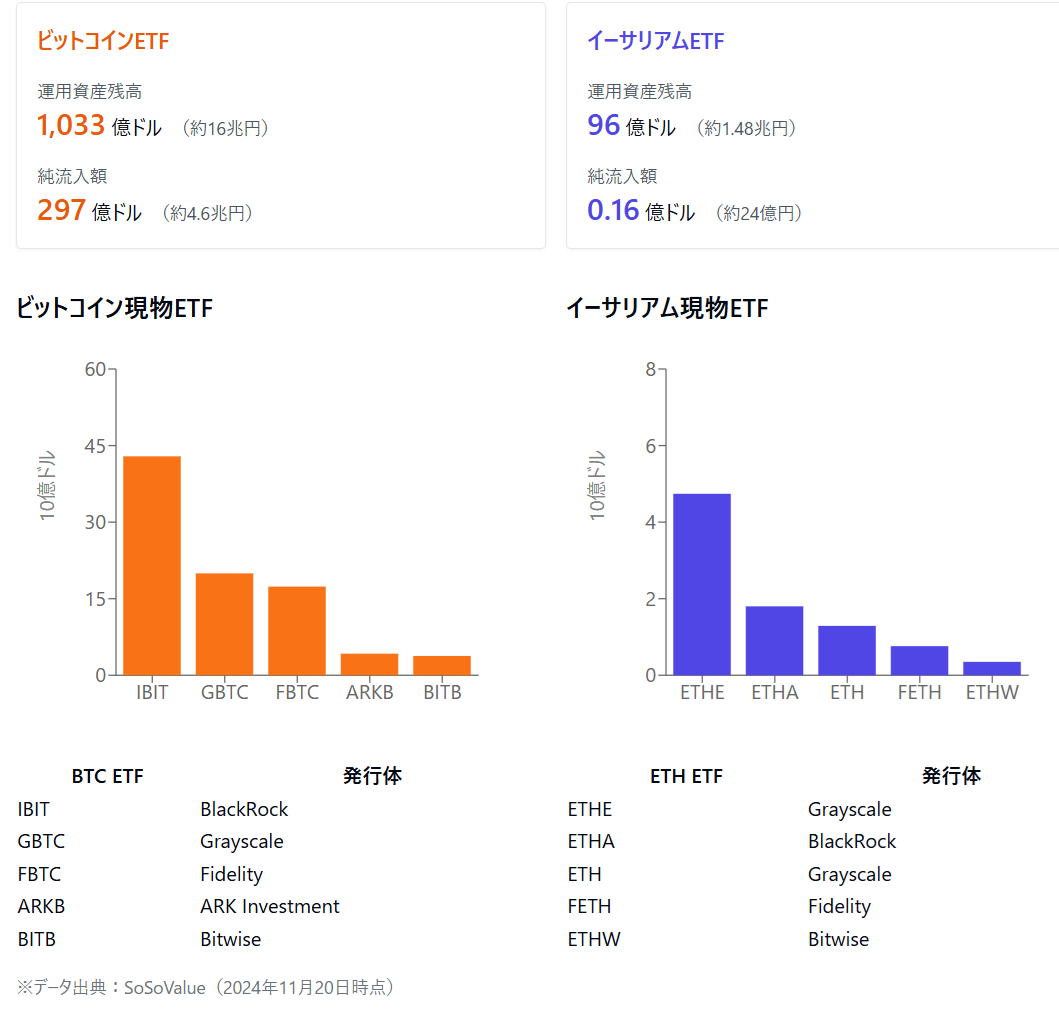

2024年1月に米SEC(証券取引委員会)がビットコイン現物ETFを初承認し、ブラックロックのiシェアーズ・ビットコイン・トラスト(IBIT)とフィデリティ・ワイズ・オリジン・ビットコイン・ファンド(FBTC)など最大手資産運用会社のETFが取引開始しました。24年7月には、イーサリアム現物ETF(9銘柄)までもが承認され取引開始するなど、仮想通貨ETF市場はますます拡大しています。

主要な現物ETF発行体一覧

市場規模と最新トレンド

ビットコインとイーサリアムの現物ETF市場には、明確な規模の差が見られます。ビットコインETFは運用資産1,033億ドル、純流入297億ドルと顕著な成功を収める一方、イーサリアムETFは運用資産96億ドルにとどまっています。

ビットコイン現物ETFは2024年11月7日、米大統領選と米連邦公開市場委員会(FOMC)という2つの重要イベントを背景に、単日で過去最高となる13.7億ドルの純流入を記録しました。

関連記事:米国の現物ビットコインETFは過去最高の純流入、相場の先高観は維持を想定|bitbankアナリスト寄稿

一方、イーサリアム現物ETFは、トランプ氏の大統領再選後に資金流入が加速。2024年11月15日時点で累積純流入が約1.8億ドルとなり、ローンチ翌日の2024年7月24日以来、初めてプラスに転じました。これは政治的な不確実性の低下が市場心理にポジティブに働いた結果とみられています。

関連記事:イーサリアム現物ETFへの累積流入がプラスに転じる トランプ再選後に資金流入加速

関連記事:仮想通貨相場はトランプ・トレード継続か、主要アルトはXRPに続きソラナ(SOL)が買い優勢に

XRP-ETF承認への期待と展望

米政権交代による規制緩和への期待

2024年の米大統領選挙でドナルド・トランプ氏が当選し、2025年1月20日に次期大統領に就任する見通しとなりました。トランプ氏は仮想通貨に対して前向きな姿勢を示しており、ブルームバーグの報道(11月20日)によれば、ホワイトハウスへの暗号資産政策専任ポスト創設について業界との協議を進めているとされています。

これを受け、市場では「トランプ・トレード」と呼ばれる仮想通貨全体の買い基調が強まっています。

現SEC委員長のゲイリー・ゲンスラー氏は、2024年11月15日に辞任を示唆する声明を発表しました。同氏は在任中、仮想通貨に対して極めて厳格な規制姿勢を貫いてきました。特に、ほぼ全ての仮想通貨を1922年証券法および1934年証券取引法が定める「投資契約(証券)」として扱う方針を打ち出し、強力な規制を推進してきました。

この規制方針に対しては強い反発も生まれ。米国の共和系州司法長官18名とDeFi Education Fundは、SECによる仮想通貨規制を「越権行為」と指摘し、法的な異議を申し立てる事態となっていました。

2020年12月に米SEC(証券取引委員会)がXRPを開発するRipple社を提訴して以来、米国でXRPが上場廃止されたりマーケットメイカーが撤退するなど最大の障壁となってきた“リップル裁判”。

2023年には、アナリサ・トーレス判事がXRPの個人投資家向け販売について、米証券法違反に該当しないとの判決を下し、一部取引所で再上場を果たしました。

しかしその後、SECはリップル社によるXRP販売や、ブラッド・ガーリングハウスCEOとクリス・ラーセン共同創業者の個人的なXRP販売などについて、地裁判断を再検討するよう要請し、上訴しています。

暗号資産(仮想通貨)関連企業に強硬姿勢を維持してきたゲンスラーSEC委員長の辞任および交代は、このような状況を打破する可能性が高まり、XRPの取り扱い増加による流動性の回復や、裁判解決を機にした企業との提携の可能性、XRP 現物ETF承認への期待を高める要因となっています。

関連記事:米SECが正式に上訴、仮想通貨XRPをめぐるリップル裁判に新展開

XRPに投資したい方はこちらをチェック

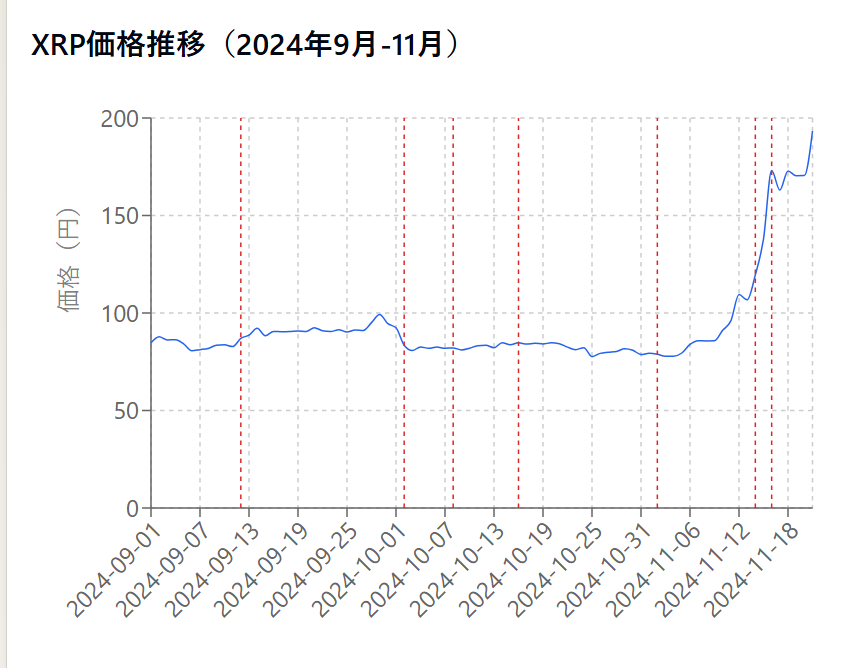

XRP-ETF申請と価格動向の分析(2024年9月-11月)

| 日付 | 主要イベント | 価格 |

|---|---|---|

| 9月12日 | グレースケール、XRP投資信託を再開 • ETF化を最終目標として表明 |

¥86.99 |

| 10月2日 | Bitwise、XRP現物ETFの申請を開始 | ¥83.47 |

| 10月8日 | Canary Capital、2社目としてETF申請 | ¥82.09 |

| 10月16日 | グレースケール、XRP含む複合型ETFを申請 • XRP比率2.06%のバスケット型 |

¥84.74(前日比+7%) |

| 11月2日 | 21Shares、3社目として現物ETF申請 | ¥78.84 |

| 11月14日 | ゲンスラーSEC委員長、辞任を示唆(前日比+62%) | ¥119.53 |

| 11月22日 | ゲンスラー委員長の退任確定 | ¥173.04(前日比+24%) |

この一連の動きは、2023年7月のリップル訴訟判決を契機に本格化。各社とも同判決を根拠にETF化を目指しています。

2018年1月に400円台を記録したXRPは、その後のRiple裁判の影響もあり大暴落。2021年の強気相場サイクルでも、ビットコイン(BTC)やイーサリアム(ETH)、BNBやソラナ(SOL)が過去最高値を大幅に塗り替え、高騰していたのを尻目に、時価総額上位の主要銘柄の中で大幅に出遅れています。

ゆえに、XRP ETFが承認された時に市場価格に与えるインパクトは大きく、約7年越しに過去最高値を更新した場合の伸び代に期待されてる節があるようです。

関連:XRP取引所の手数料・レンディング等|おすすめ6社を徹底比較

専門家の見解:承認可能性と価格予測

多くのアナリストはSEC委員長の変更によりリップル社とSECの法的抗争が終結し、XRP現物ETFの承認の可能性が高まると見立てを示しています。

専門家の見解

| スタンダード・チャータード銀行 | イーサリアムETFの承認により、同様の性質を持つXRPも非証券として扱われる可能性が向上» 関連記事 |

| JPモルガン | 有価証券性を否定する法的根拠が確立されれば承認の可能性あり。ただし現時点では法整備が不十分» 関連記事 |

| リップル社CEO ガーリングハウス氏 |

• XRP-ETFの誕生は「不可避」と言及 • 機関投資家の参入増加により、XRPを含む仮想通貨全般への資金流入を予想 » 関連記事 |

Sistine Research分析:XRPのETF承認がもたらす潜在的影響

Sistine ResearchはXRPのETF承認が与える市場影響について、BTCおよびETHとの比較から独自の分析を提示しています。同社は、XRPが他の2銘柄と異なる特徴を持つことから、ETF承認時には異なる市場動向が予想されると指摘しています。

※データ出典:Sistine Research(2024年10月2日時点)

- 時価総額:ETHの1/9、BTCの1/35規模

- Grayscaleの売却圧力が存在しない

- 少額の資金流入でも大きな価格インパクトの可能性

◆XRPの市場特性

特に、Grayscaleによる売却圧力が存在しないことは、BTC/ETHのETF承認時とは異なる価格形成につながる可能性があります。

XRPに投資したい方はこちらをチェック

今後の注目点

SEC委員長の交代を契機に、リップル社との法的問題の解決とXRP-ETF承認への期待が高まっています。一方で、法的枠組みの整備は依然として重要な課題として認識されています。

1. 法的課題:リップル裁判の行方

- 2020年12月からのSECとの法的争い

- 2023年7月:一般販売は非証券、機関投資家向け直接販売は証券と裁定

- 2024年8月:1億2500万ドルの罰金命令

- 2024年10月:両社による控訴手続きが進行中

トランプ政権下での展開が注目されています。2024年1月の政権交代に伴うSEC委員長の交代は、これまでの強硬な規制姿勢からの転換点となる可能性が高い。特に、トランプ氏が示唆する仮想通貨専門ポストの創設や、規制緩和への前向きな姿勢は、リップル社とSECの法的争いの解決を加速させる可能性があります。

ただし、ETFの承認には法的な問題の解決が前提となります。現在進行中の控訴審の行方と、新体制下での規制アプローチの変化が、XRP-ETF実現の重要な鍵となるでしょう。

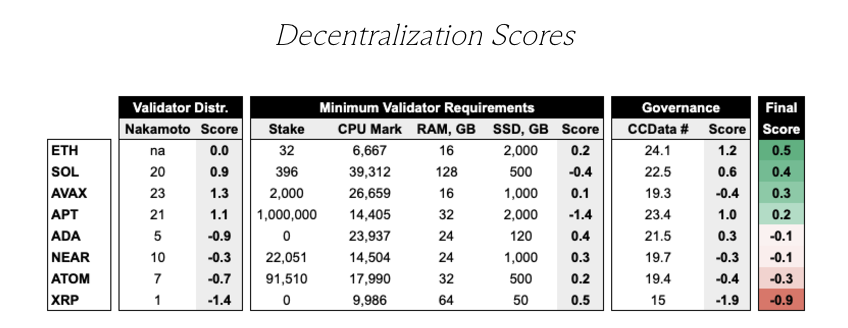

2. ETF承認に向けた技術的課題:市場分析レポートが示す現状

出典: GSR

暗号資産マーケットメーカーのGSRが発表した「次はソラナか?」というレポートで、XRPのETF承認に向けた課題が明らかになりました。このレポートでは、ETHやSOLなど8つの仮想通貨について、ETF承認に重要な2つの要素を分析しています。

| 評価項目 | XRPの現状 | ETF承認への課題 |

|---|---|---|

| 分散性 (誰がどのように管理しているか) |

8銘柄中最下位 スコア:-0.9 |

• 管理が一部の組織に集中している • ネットワーク参加のハードルが高い • 運営の透明性向上が必要 |

| 市場需要 (どれだけ取引されているか) |

8銘柄中4位 スコア:-0.2 |

• 取引量は比較的良好 • 既存の投資商品での実績あり • コミュニティの更なる活性化が必要 |

このレポートは、XRPがETF承認を得るためには、特に「分散性」の面で改善が必要だと指摘しています。具体的には:

- より多くの独立した参加者による管理体制の構築

- 一般ユーザーが参加しやすい仕組みづくり

- 運営の透明性向上

一方で市場需要の面では比較的良好な評価を受けており、これは将来のETF商品への期待を支える要素となっています。

総括

- トランプ新政権下での規制アプローチの変化

- リップル社とSECの法的争いの行方

- XRPの技術的課題(分散性)の改善状況

- 機関投資家の関心度と市場需要の推移

XRP-ETFの実現には、これらの課題を一つずつクリアしていく必要があります。特に新政権下での規制環境の変化は、ETF承認への期待を高める重要な要素となるでしょう。今後は、これらの要因が市場にどのような影響を与えるのか、継続的な観察が必要です。

関連:XRPの買い方|初心者が知るべき投資メリットと注目点、最適な取引所選び

XRPに投資したい方はこちらをチェック

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 資産運用

資産運用